BF70 nur im Aufwärtstrend aufsetzen?

Die Optionshandelsstrategie BF70plus ist (zurecht) unsere beliebteste Einkommenstrategie. Die “Achillesferse” des Trades ist ein Bärenmarkt. Macht es deshalb Sinn, diese Phasen herauszufiltern? Die Antwort in diesem...

Das Konzept IV-Rank: Statistisch überlegene Stillhaltertrades!

Es kann nachgewiesen werden, dass Stillhaltertrades dann besonders erfolgversprechend sind, wenn sie bei hoher impliziter Vola aufgemacht werden, man also hohe Optionsprämien erhält. Besonders, wenn man die Optionsmarkt-Historie des selben Basiswertes anschaut und...

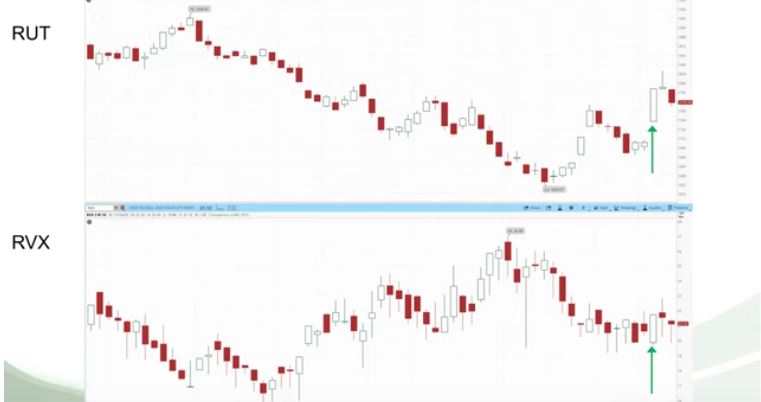

Grüne Divergenz im Russel 2000

Wenn sich Aktienmärkte und implizite Volatilität der Optionen in die gleiche Richtung bewegen, sprechen wir von einer Divergenz. Oftmals sind diese Divergenzen gute Richtungsindikatoren. In den letzten Tagen konnten wir das mal wieder beobachten. Mehr dazu in diesem...

Vola-Indizes: Extra Tücken in Optionen auf SPX, SPY, ES

VIX ist nicht nur der bekannteste Volatilitätsindex, sondern auch der einzige, auf den hochkapitalisierte Produkte existieren! Das hat Konsequenzen: Im Crash verhält sich VIX und die Optionen auf den S&P 500 etwas „spezieller“ als andere –...

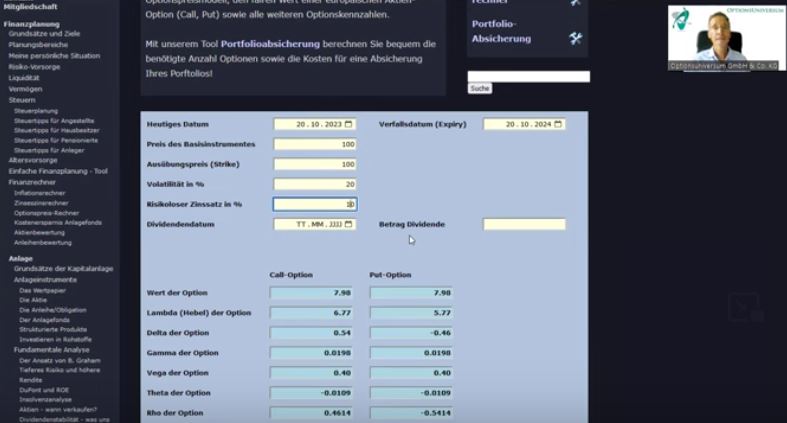

Der Zusammenhang zwischen Zins und Optionspreis

Nach einer jahrelangen Nullzinsphase haben wir wieder deutlich positive Zinssätze. Das hat Auswirkungen auf die Optionspreise. Warum Calls teurer werden und Puts billiger, erläutere ich in diesem...

Aktienmarkt & Vola: ein weiterer, Interessanter Blick darauf!

Wenn die Aktienmärkte fallen, so steigt meist die implizite Vola (IV) der Optionen, wie man beispiel am Vola-Index VIX erkennt. Für Optionstrader ist das IV-Verhalten sehr wichtig; man sollte nicht vergessen darauf zu achten! Wir schauen mal auf die letzten...

Gekaufter Put == Zeitwertverlust! Wieviel macht dies aus?

Ein gekaufter Put auf einen Aktienindex oder eine Einzelaktie ist eine gängige Methode des Hedgings, also des Portfolio-Schutzes. Ist es aber auch eine gute Methode? Käufer von Optionen oder Optionsscheinen wissen, dass jede Option dem Zeitwertverlust...

Öl Steigt! Aufpassen bei Kalenderspreads!

Wer den starken Aufwärtstrend in Crude Oil (CL) mit Optionen handeln möchte, hat viele Möglichkeiten! Wenn Sie Strategien mit verschiedenen Laufzeiten nehmen, seien Sie aber auf der Hut! Jeder Öl-Future hat sein Eigenleben und auch bei scheinbar harmlosen Strategien...

Tradingplan

Warum ist es so wichtig, bereits vor der Eröffnung eines Optionstrades genau zu wissen, was wann zu tun ist? Die Antwort in diesem...

Options-Synthetic – Drei Vorteile, synthetisch die Aktie zu handeln

In der Optionswelt hängt die Preisbildung von Basiswert (z.B. einer Aktie) und Call und Put unweigerlich zusammen. Tatsächlich können zwei der drei genannten Komponenten die dritte synthetisch ausdrücken. Das heißt: Das Gewinn-und-Verlustverhalten ist nahezu...

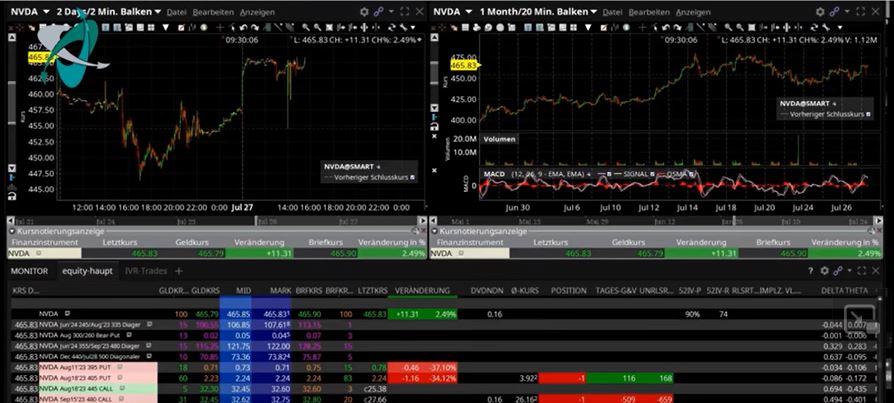

Kein Stochern im Nebel! Optionspreis-Abschätzung vor Marktöffnung!

Wenn die Aktien schon stundenlang handeln, es ist aber noch nicht 15:30 – somit keine Optionspreise! Was tun? Wir haben natürlich unsere Werkzeuge wie das sogenannte Delta und das Vega aus der Welt der „Options-Griechen“. Aber helfen die auch...

Combo-Orders einmal anders

Aus dem Optionshandel kennen wir Combo-Orders, bei denen wir erzwingen können, dass verschiedene Optionslegs gleichzeitig eröffnet oder geschlossen werden. Eine gute Sache, um unnötige Risiken zu vermeiden. Was nicht so bekannt ist: in einer Combo-Order lassen sich...

Rollen statt bis Verfall halten – Performance-Steigerung für Stillhalter!

Ein „cooles Gefühl“ kann man als Stillhalter haben, wenn eine verkaufte Option, z.B. ein verkaufter Put, wertlos ausgebucht wird: Man hat den maximal möglichen Gewinn erhalten! Aber: Rollen vor Verfall bringt Vorteile! Bei einer Aufwärtsbewegung immer...

Diversifikation bei Optionen

Es ist grundsätzlich eine gute Idee, Opitionstrades im Portfolio zu haben, die von unterschiedlichen Marktentwicklungen profitieren. Auch wenn in manchen Marktphasen die Gewinne des einen Trades durch die Verluste des anderen Trades „aufgefressen“ werden,...

Amerikanische und Europäische Ausübung in den selben Option-Chains!

Kleine Überraschungen verstecken sich im Optionsmarkt: Kenne deinen Kontrakt genau! Zur Erinnerung: – Amerikanisches Ausübungsrecht == jederzeit Ausübung möglich – Europäisches Ausübungsreche == nur zu Verfall Ausübung möglich In manchen Optionsmärkten ist...

Stopp-Loss- und Take-Profit-Orders im Optionshandel

Unsere generelle Empfehlung für die Orderaufgabe an den Optionsbörsen lautet, keine Market-, sondern immer Limitorders zu platzieren. Eine häufige gestellte Frage ist, ob man Stopp-Loss-Orders aufgeben kann bzw. sollte und wie es sich mit Take-Profit-Orders verhält....

Verfallswoche & Hexensabbat! Was machen Marktteilnehmer wirklich?

Jeden dritten Freitag eines dritten Quartalsmonats verfallen viele Kontrakte: am sogenannten Hexensabbat in März, Juni, September und Dezember. Wichtig dabei: Nicht nur der Verfallstag selber ist dabei wichtig, sondern in den Tagen vorher spielt sich schon vieles ab....

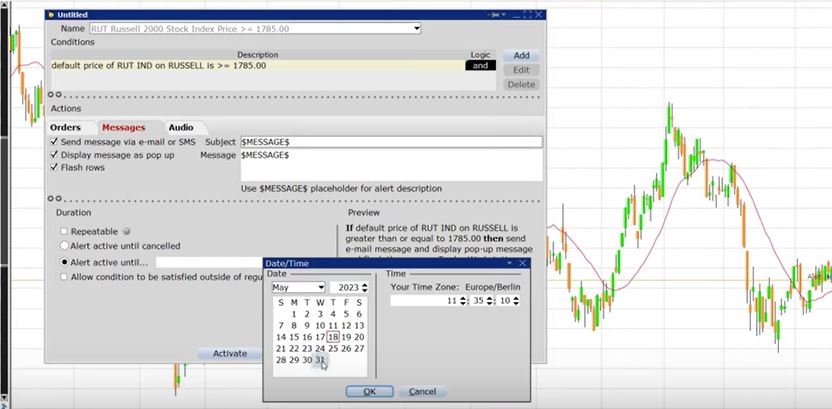

Alarm in TWS

Wenn ich „betreuungsintensive“ Optionstrades habe und nicht den ganzen Tag auf den Bildschirm starren möchte, gebe ich gerne in der TWS einen Alarm ein und lasse mich auf meinem Handy benachrichtigen, wenn die Bedingung für den Alarm erfüllt ist. So kann...